闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

时间:2017-08-01 | 来源:米斗研究中心

分享到:

前言

期货市场从来不乏传奇人物、也从来不缺故事。将时间拉的足够长,我们可以看到,历史的一幕幕总是周而复始的重现,王朝复辟、时代更迭,乃至科技革命、经济周期的循环往复。那么,聪明的我们该从茫茫历史长河中学点什么呢?笔者最近拜读了香帅无花(唐涯)的作品《金钱永不眠:资本世界的暗流涌动和金融逻辑》,借用她文中的一段话来表达笔者此时所思所想,颇觉甚为贴切:

“……做研究是身处悬崖面壁十年图破壁,高处不胜寒之余颇有一些自虐的快感;而写专栏是面朝大海春暖花开,放河山入我胸怀,资本市场观察、经济改革大势和金融史在笔下流转,人来人往好不热闹,人间烟火也别有趣味。金融江湖,原就是坐而论道好天地。桃李春风一杯酒,江湖夜雨十年灯……”

谈古论今,笔者想借此机会,聊一聊过去、谈一谈现在、说一说未来,来尝试写一点有“温度”的金融江湖。

一、知耻后勇,期货“逼仓”的过去和未来

逼仓(Market Corner),是指期货市场中交易的一方利用资金或仓单优势,在临近交割日时,强行主导市场行情向自己有利的一边发展,导致另一方不断亏损,最终不得不斩仓、爆仓出局的交易行为。一般分为“多逼空”和“空逼多”两种形式。笔者认为,期货市场中逼仓的制度根源来自多数商品期货合约到期需要进行“实物交割”这一原则(股指期货除外,进行现金交割),而可交割品又由交易所进行了严格规定,只有满足并且通过质量检验的货物才可以注册成仓单进行实物交割。具体来讲,期货市场中的“空逼多”主要是指:期货交易中做空卖出的一方,不断地增加自身的空头头寸,远远超出多头可以进行实物交割接货的能力,此时多头为了在交割日上避免违约发生(主要是避免自身资金实力不够无法买入接货而导致的交割违约情况),只有提前斩仓出场,导致价格进一步下跌。同理,期货市场中的“多逼空”主要是指:期货交易中做多买入的一方,不断地增加自身的多头头寸,远远超出空头可以进行实物交割卖出的能力,此时空头为了在交割日上避免违约发生(主要是避免无法收集到足够货源,没有及时注册仓单,现货和期货头寸不匹配造成的交割违约),只有提前斩仓出场,导致价格进一步上涨。

通俗来讲,逼仓是一种市场操纵行为,它主要通过操纵两个市场,即现货市场和期货市场,来逼迫交易对手就范,达到获取暴利的目的。这样的案例在国内外数不胜数,在国际上,比较有名的是滨中泰男(Yasuo Hamanaka)在上世纪90年代的“铜期货市场操纵案例”。彼时,据估算,滨中泰男带领的住友商社(Sumitomo Corporation)有色金属交易部控制着全球约5%的铜交易量,对铜市场影响巨大。1995年,滨中泰男所持有的铜期货多头头寸受价格下跌影响,遭受了巨大的亏损,而其妄图通过自身雄厚的资金实力来托盘,稳住价格。虽然铜价在1995年末受其影响略微持稳,但其控制市场的行为早已遭到了CFTC监管部门的督查,并且最终被证实,并以“非经营性持仓”的罪名锒铛入狱。这一消息爆出之后,铜价出现恐慌性抛盘,持续下挫约近25%,使得住友商社亏损进一步扩大,从亏损19亿美元左右扩大至亏损40亿美元。当然了,这是一次失败的逼仓,也是注定失败的逼仓。这是因为,逼仓是通过扭曲市场价格来达到市场操纵者牟取自身暴利的目的,损伤的是实体经济以及其他客户的公正利益,违反了期货交易市场公开、公平、公正的根本精神,是应该坚决杜绝、严厉惩罚的犯罪行为。

桃李春风一杯酒,江湖夜雨十年灯。在国内期货市场的波云诡谲中,那些年,我们又经历了哪些聚烯烃“逼仓”行情?以及他们对当前的合约现状有什么借鉴意义?是否还存在着“逼仓”的可能?哪些因素发生了变化?且听笔者一一道来。

二、PP1501合约,谁的眼泪在飞?

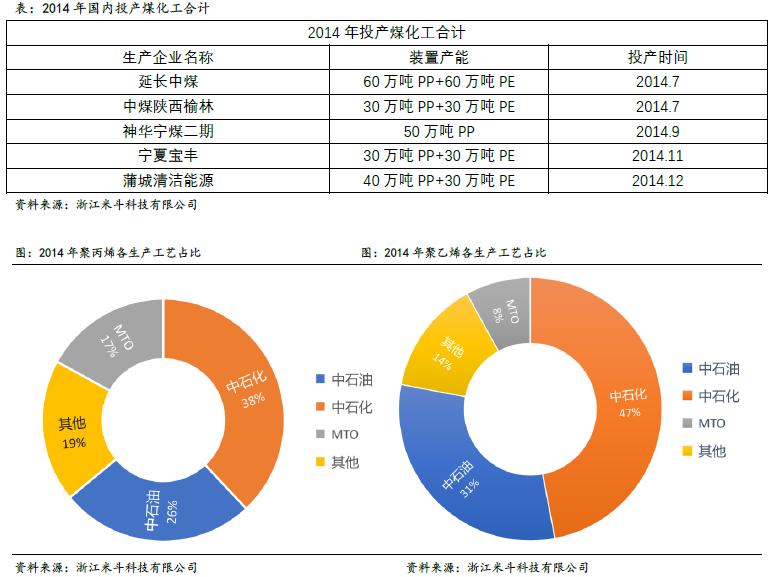

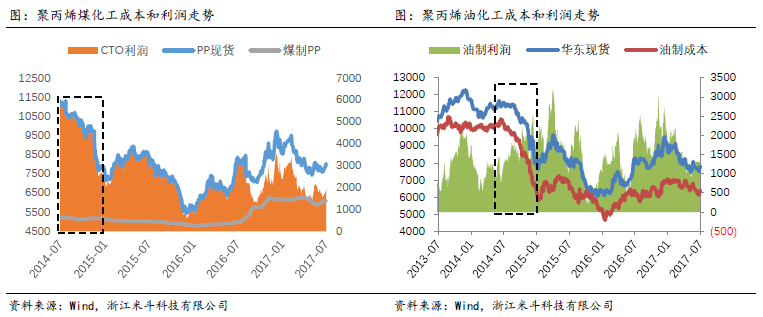

2014年,煤化工投产叠加原油成本塌陷,带动聚烯烃价格下行。2014年7月,受到延长中煤和中煤榆林煤化工(CTO)装置投产影响,聚烯烃市场整体供应出现快速增加。如果以彼时7月的原油和煤炭测算聚烯烃成本,油头PP成本在10300元/吨,而煤化工PP成本则在5500元/吨,两者成本差距约4800元/吨,煤化工的投产对聚烯烃边际成本带来明显的利空作用。此外,2014年7月后,受OPEC坚持不减产原则影响,国际油价出现断崖式下跌,WTI从2014年中旬的107美元/桶下跌至2015年初的约45美元/桶附近,跌幅约57.94%;BRENT从2014年中旬的115美元/桶下跌至2015年初的约47美元/桶附近,跌幅约59.13%。在聚烯烃油头成本和煤化工成本双重利空下,聚烯烃期货价格出现明显下跌。聚丙烯PP1501合约价格从6月中旬的10888元/吨高点下跌至当年12月12日的8450元/吨低点,跌幅约2438元/吨,幅度约22.39%。

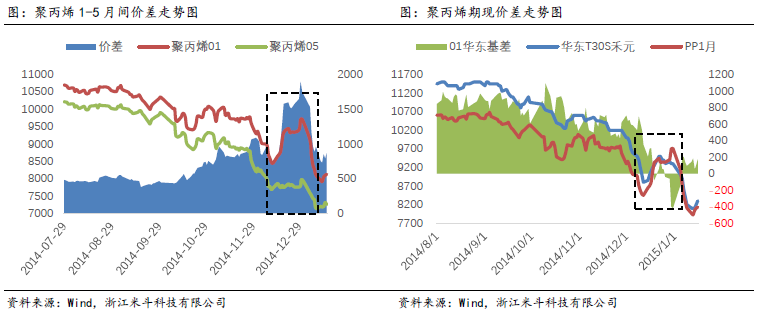

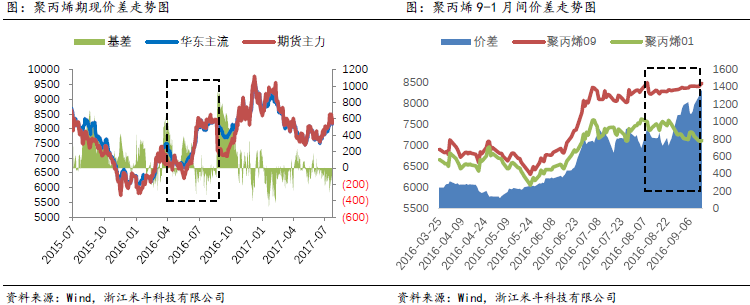

穷图匕现,主力多头资金逼仓PP1501。在市场一片看空声中,PP1501主力多头资金认为短期内市场货源供应有限,尝试做多期货试图逼仓空头。笔者尝试分析了彼时多头主力逼仓PP1501的原因,主要有以下几点:第一、时间在2014年12月中旬,临近PP1501交割日,而期货空头通过搜集市场货源(耗时无法估计)、交割预报(耗时1-2天)、货物入库(耗时1-2天)、完成质量检验(耗时6-7天)到注册仓单(耗时1-2天),最少需要10天,最多可能需要1个月。另外,如果加上当年12月到次年1月,属于寒冬节气,铁路运输可能遇到春运因素而滞留,而汽运可能受制于寒潮雨雪天气影响,导致货物无法按时入库交割。第二、多头主力逼仓资金可能看好后市需求,且已经联合好市场产业客户,包括下游终端企业、中游贸易商等,保证其通过盘面交割接货之后存在足够的销售渠道。以上两点或许成为彼时PP1501逼仓的主要理由。受其影响,PP1501合约自2014年12月15日开启“反攻”,在短短13个交易日内,以收盘价为基准来计算,从12月15日的8649元/吨涨至12月31日收盘价9718元/吨,涨幅1069元/吨,幅度12.36%。受PP1501单边逼仓上涨影响,PP1501-PP1505正套价差从12月12日的718元/吨涨至12月31日收盘时的1746元/吨,涨幅1028元/吨,幅度143.18%。其涨幅远远偏离了正常范围,基本面派分析早已被市场反复“再教育”。另外,PP期现基差也出现了明显的扭曲,主要表现为PP1501合约迅速的补贴水,甚至在接近12月底出现了期货升水华东主流可交割现货400元/吨以上的格局。理想很丰满,现实很骨感。正是这一切,给空头留出了时间和无风险套利的机会,多头又能否如愿以偿呢?

空头通过元旦假期迅速收集货源,贸易商成为货物的“搬运工”,多头“逼仓”终将一地鸡毛。2014年12月31日,元旦放假前的最后一个交易日,PP1501持仓量1.81万,折合成吨数多空各45250吨。多头如果想逼仓成功,至少需要让空头无法交出4.5万吨的货。而多头主力低估了华东贸易商的能力,且2015年1月1日正好是周四,放假需要持续到下周一,即1月5日,给出了空头4天的时间组织货源拉往交割库。“天下熙熙皆为利来,天下攘攘皆为利往”,多头可能永远无法想象即使在新年伊始的第一天、节假日,空头在看到高的离谱的期货升水后,对无风险套利的渴望程度有多么迫切。紧接着,在元旦后,市场上、华东一带的几大交割库里,或许还有在去往交割库的路上,充斥着大量的可交割聚丙烯,而这些远远超出了“逼仓”主力多头的预期,也超出了其接货的能力。多头仓皇出逃,而空头乘胜追击下,市场跌幅让人大跌眼镜,而资本市场赤裸逐利、残忍“血腥”的本质也暴露的一览无余。从盘面表现来看,2015年1月5日,新年的第一个交易日,市场风声鹤唳,PP1501重挫之下以跌停收盘,收盘价9131元/吨,日内跌幅582元/吨,减仓1338手。紧接着,在随后的5个交易日里,PP1501快速下跌,于2015年1月13日跌至7920元/吨低位,较节前跌幅1798元/吨,跌幅18.50%。最终,主力“逼仓”多头资金认输,或协议平仓、或盘面平仓了结头寸。

那么,PP1501的“逼仓”主力资金犯了哪些错误呢?又是什么因素注定了逼仓的失败?笔者认为,可以从两个维度来分析:第一,从多头主力资金自身角度来讲,犯了以下几点错误:1、自身接盘能力较弱,没有做好充分的预算,当空头货物足够多的时候很容易被市场淹没;2、对市场做了错误的预判,聚烯烃产业链社会库存分布较广,隐性库存占比较大。第二、从外部环境角度来讲,一些外生性因素导致“逼仓”主力资金注定失败:1、低估了产业客户的力量;2、2015年元旦节假日有4天,比往常多出一天,给空头留出了一定的收货时间;3、煤化工产能投放下,聚烯烃市场需要向下寻找再平衡点,而逼仓不仅破坏了产业链的正常生态循环,也对实体经济造成了严重的伤害。

三、疯狂的石头, PP1609合约

疯狂的石头:疯狂的基差、疯狂的PP1609。我们会发现,随着时间的不断推移,期货市场制度规则日益完善,而随着“期货服务实体”的精神深刻贯彻市场,市场从业者也越发成熟,其期货操作手段越发高明、也越发贪婪,以往简单粗暴的逼仓很难再次见到,也更难监管。意犹未尽之下,我们再来分析一下“余热未消”的PP1609合约,它是如何在短短的40天左右的时间里,涨幅近2000元/吨?到底是市场错了,还是我们错了?这也是笔者近期一直在思考的问题:到底是基本面驱动价格修复、回归均值?还是价格驱动基本面修复、回归均值?笔者认为,价格和基本面是相辅相成的,具有索罗斯所提出的“反身性”因素,即价格会驱动基本面,而基本面也会反过来带动价格,两者无法独立,处于永远的变化之中,就像一个莫比乌斯环,终点、起点连接起来是没有尽头无尽循环的一条路,两者相辅相成。

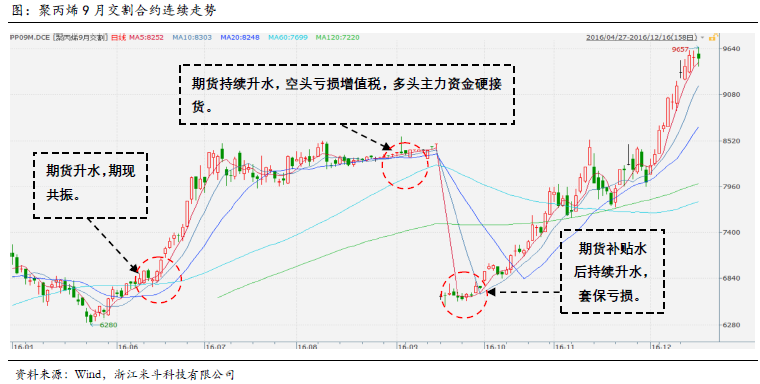

那么,PP1609价格的上涨是如何实现的?是由基本面因素决定还是由多头主力“逼仓”资金决定?笔者认为,基本面因素,如工业部门的再库存周期、再生塑料受环保督查减产后对新料的增量需求等构成了价格上涨的必要条件,而非充分条件。但是,这足以成为主力多头资金拉动价格,撬动市场的“噱头”。主力多头资金在6月底7月初开始发力,主要表现在两个维度,四个方面:第一、现货维度:1、主力资金在市场收紧货源,不时有听说产业客户在市场大量收购现货,现货市场多次封盘不报价;第二、期货维度:1、从6月20日左右开始,PP1609升水华东可交割现货,且升水幅度逐渐扩大,甚至一度达到300-350元/吨高位;2、伴随着单边的上涨行情,PP9-1正套价差出现明显扩大;3、市场近月主力合约频繁增仓、持仓创新高,在7月6日和7月19日PP1609日内持仓均达到且超过80万手的高位。

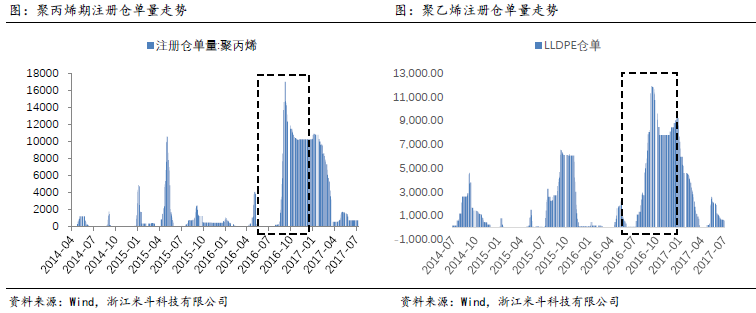

值得一提的是,PP1609主力多头“逼仓”资金实力雄厚,接货能力较强,且操作手段灵活多变。这点可以从PP1609的交割量来观测到,PP1609仓单量超过17000张,约合85000吨,L1609仓单量超过11800张,约合59000吨,具体来讲:一方面,主力多头资金通过持续的拉升水,不断扩大社会隐性库存,大量的套保商看到无风险套利窗口后蜂拥而入,将显性库存通过期货盘面固化成隐性库存,进而抽紧了市场中可交割品的流动性,期、现正反馈轮动式上涨,这也使得大部分套保盘无法及时平仓出场,随着时间的不断推移、价格的不断升高,最终亏损增值税风险;另一方面,通过在交割规则制度上的精准把握,有效地、提前占据交割库库容,迫使部分空头提前出局。我们知道,商品期货实物交割需要在交易所指定的交割仓库进行,而这最先的一道流程就是交割预报,预定交割仓库的库容。而在PP1609合约上,出现了投机性质的预报交割库容的现象,即实际的情况是没有预报数量的货物,但却通过交割预报占据库容,导致真实具有交割需求的产业客户无法满足交割需求。这或许也是为什么交易所在之后的合约上规定交割预报环节每批次只能预报1200吨,且需要入库完成后再进行下一批次的交割预报的原因,防止发生故意侵占交割库容的情况,来迫使真实具有交割需求的空头无法入库交割。

行百里者半九十,PP1609,成也萧何、败也萧何。多头主力资金通过交割接货之后,已经顺利完成了“逼仓”任务。但是,往往行百里者半九十,如何正确、有效的处理这部分交割库存,成为多头主力“逼仓”资金最终是否成功的决定性因素。从盘面可以看出,在2016年8月底9月初,PP1701合约增仓下行,显示有增量资金建立空头头寸,而多头主力资金交割之后必然通过期货市场建立空头头寸来进行库存套期保值。9月合约交割之后,期货主力价格维持在7100-7200元/吨,而华东市场可交割品PP价格维持在7700-7750元/吨,整体现货升水幅度在500-700元/吨范围。随后,在1-2月的时间内,期货快速的补贴水,而此时多头主力“逼仓”资金在交割完成之后开始尝试在盘面平水附近建立空头套保头寸,同时抛出现货,消化过高的库存。但是,成也萧何、败也萧何,期货继续快速走高,再次变为期货升水现货的正向市场结构,导致前期平水附近的套保头寸亏损巨大。

四、回到当下,理想照进现实,PP1709如何完成交割?

笔者预计,聚烯烃9月合约后市行情将是多头、空头虚盘逐渐挤出市场的过程,而市场如何解决大量的隐性套保盘库存或许成为决定未来价格走势的关键。要得出这一判断,需要回答两个问题:第一、是什么导致了PE先于PP完成主力移仓换月?第二、聚丙烯产业链大量的隐性库存如何解决?针对第一个问题,笔者认为,PP主力资金迟于PE移仓换月,其本质是聚丙烯大量的套保盘集中在近月合约(这主要是由于PP过早的、持续的升水后累积的大量隐性库存),而市场在套保商介入后越发成熟理性,始终无法给出较好的基差让套保商获利了结,最终导致多空双方僵持在稳定的基差上。针对第二个问题,笔者认为,解决聚丙烯近月头寸上大量的隐性库存、套保盘有两种方式,这或许也将成为决定聚丙烯后市价格走势的关键(前提是排除宏观层面出现趋势性的拐点):第一种方式,近月基差收窄,套保商获利了结,或持有到交割后出现较大的仓单量,进而有效的化解部分隐性库存组成的“堰塞湖”,利好远月合约;第二种方式,远月给出足够的升水(经测算,PP远月需要升水近月220-230元/吨的幅度),空头移仓到远月才可无风险交割;但是,移仓后供给压力将被后置,叠加后期检修结束后回归的装置以及新投产装置带来的边际供给增加,对远月形成利空。

无论后市聚烯烃行情如何演绎,笔者相信,每个人心中都有一杆秤,而每一杆秤就是一种思考、交易逻辑,没有最好的秤,只有最适合自己的秤。最后,希望每个投资者、研究员、市场从业者都能找到心中最适合自己的那杆秤。

《寄黄几复》

----宋.黄庭坚

我居北海君南海,寄雁传书谢不能。

桃李春风一杯酒,江湖夜雨十年灯。

持家但有四立壁,治病不蕲三折肱。

想得读书头已白,隔溪猿哭瘴烟滕。

【版权与免责声明】

1.凡本网注明“来源:米斗网”的所有文字、图片、音视和视频文件,版权均为米斗网独家所有。如需转载请与0571-87661392联系。任何媒体、网站或个人转载使用时须注明来源“米斗网”,违反者本网将追究其法律责任。

2.米斗网所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。

3.米斗网所提供的信息,只供参考之用。本网站不保证信息的准确性、有效性、及时性和完整性。

4.如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

本文地址: www.midou888.com/news/info/id/843.html

关注米斗网,更有料!

关注米斗网,更有料!