闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

时间:2017-08-10 | 来源:米斗研究中心

分享到:

前言

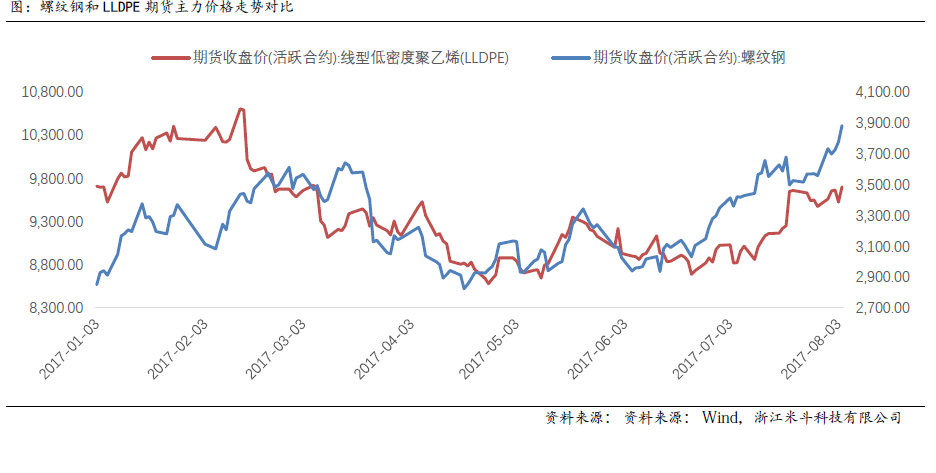

近几日的大宗商品圈颇为热闹,受供给侧改革再次被政府“提上议事日程”影响,包括焦炭、螺纹钢、铁矿石在内的黑色系商品便“独领风骚”,领涨其余大宗商品,颇有“会当凌绝顶,一览众山小”之态;其中,螺纹钢主力合约RB1710自六月初至今涨幅约35%,焦炭主力合约J1801涨幅约62%,铁矿石主力合约I1801涨幅约39%。与此同时,包括PVC、PP和PE在内的其余大宗商品也出现了明显的涨幅。因此,令笔者颇感费解的是:在引发其余大宗商品上涨的原因中,是基本面向好后价格向价值的修复?还是瞎凑热闹?

一、 大宗商品间的联动性逐渐加强

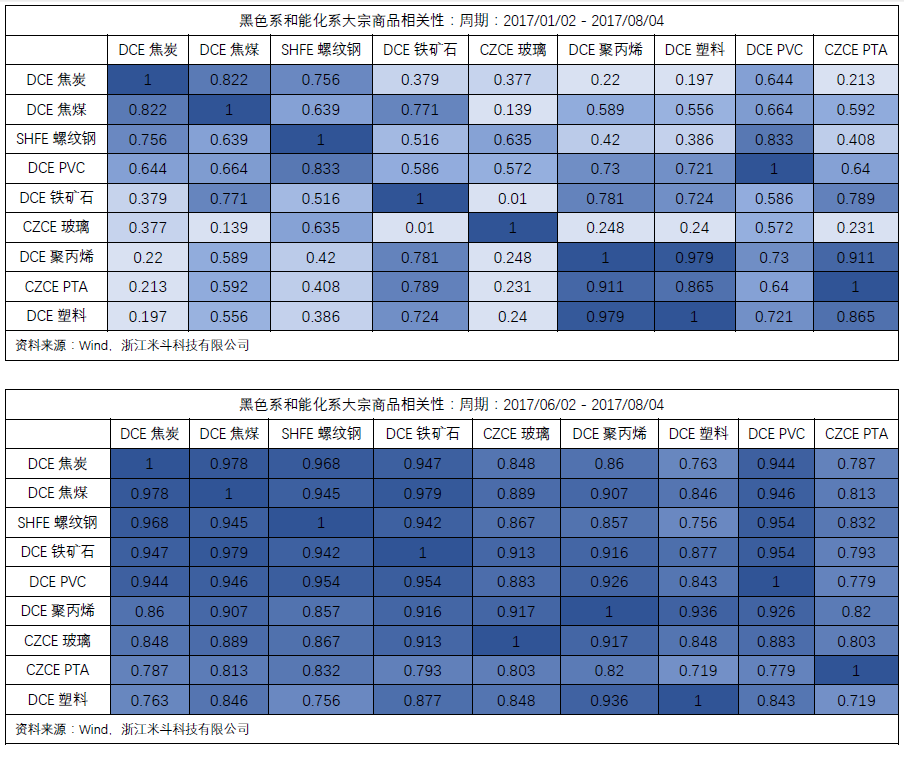

今年以来,商品走势分化,但是工业品间联动性加强。上述两表中,笔者统计了黑色系和能化系商品间的联动性,分为两个周期:第一个周期,从2017年1月2日至今,统计发现,螺纹钢和PP、PE以及PVC的相关性分别为0.42、0.386和0.833。可以明确的看到,PVC和螺纹钢的相关性已经逐渐接近完美正相关,而我们知道,PVC属于非金属类建材,主要用于排水管、排污管的制造,和螺纹钢共同用于房地产投资、建造。那么,是否是由于房地产投资、建造的边际出现了新的变化,进而导致了建材类商品的共振上涨?

另外一方面,从第二个周期来看,将时间轴缩短后,笔者统计了2017年6月2日至今的相关性,统计发现,螺纹钢和PP、PE以及PVC的相关性分别上升至0.857、0.756和0.954。此时,不仅仅是PVC和螺纹钢,PP、PE和螺纹钢的相关性也远超以往。那么,在近两个月内,黑色系和能化系商品价格的联动性进一步快速加强又代表了什么?笔者下文将尝试解释这两个周期的变化。

二、地产下行周期中,棚改货币化补偿对经济的拉动,进而带动建材系商品走强

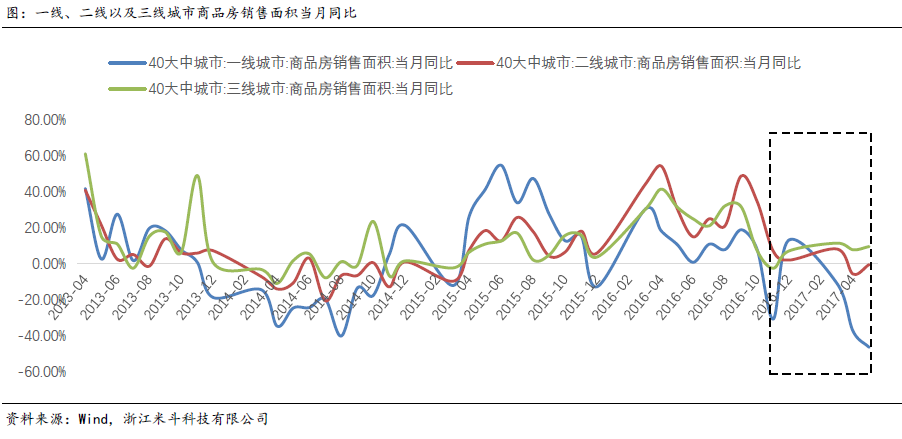

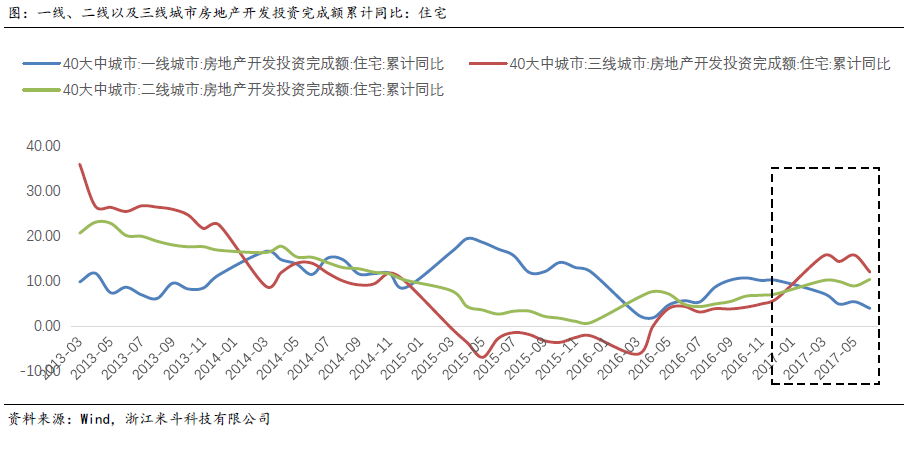

房地产下行周期中,一线城市和三线城市房地产销售和房地产投资出现背离。如果以政策性指导作为这一轮房地产下行周期的开端,那么,2016年9-10月间开始的包括杭州、南京、厦门等地在内的全国多数城市出台的土地拍卖新政以及住房限购政策则称为标志性事件。而随着政策的不断出台,一线城市的房地产销售受到了明显的抑制;其中,2017年1-6月,40大中城市一线城市商品房销售面积累计2309万平方米,累计同比增幅-25.46%,而6月当月销售同比增幅也滑落至-25.95%。然而,二、三线城市,尤其是三线城市的商品房销售面积却在2017年1-6月达到累计同比15.78%的增幅,且当月销售同比增幅在32.79%。而三线城市受到房地产销售的支撑,房地产开发投资仍旧保持在相对平稳的水平。据统计,2017年1-6月,40大中城市一线城市(住宅)房地产开发投资完成额录得3.91%的增速,较年初下滑约7%;而三线城市却录得10.35%的增速,较年初上行约4%。那么,是什么导致了一线城市和三线城市出现房地产销售、投资的背离现象?笔者认为,这可能和棚户区改造货币化补偿有关。

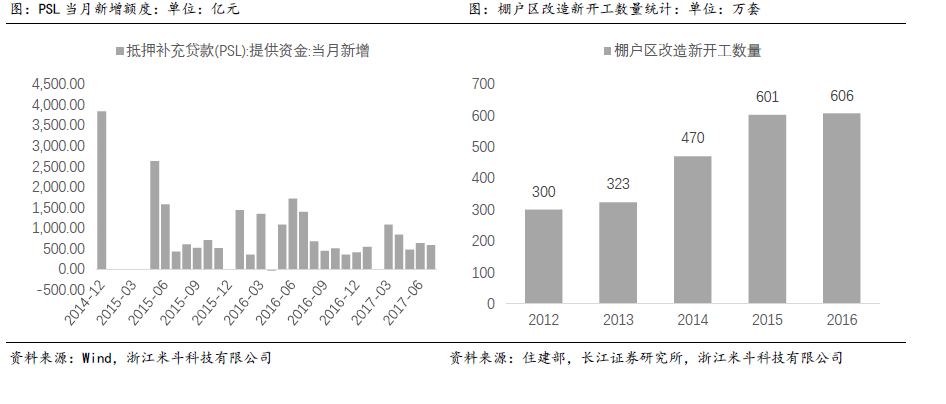

棚改货币化补偿对冲了地产的下行边际,对上半年经济或起到支撑作用。据统计,2015年、2016年棚户区改造新开工数量达到约601万套和606万套。而棚户区改造多数集中在经济优势相对不明显的三、四线城市,一方面,通过棚改加快居民住房条件改善,另一方面,通过棚改货币化补偿快速的消耗了三、四线城市的房地产库存,同时对当地房地产销售、投资起到了一定的支撑作用,而棚户区改造又将驱动相关消费升级、进步,如汽车、家电、零售等相关消费将获得支撑。

那么,棚改货币化补偿的资金来源是哪里?自2015年中旬,国务院颁布《关于进一步做好城镇棚户区和城乡危房改造及配套基础设施建设有关工作的意见》以来,棚改货币化补偿又掀起了新一轮高峰,而其约80%以上的资金都来源于央行的抵押补充贷款(即PSL专项定向拨款),同时叠加中央和地方财政等补助资金。据统计,自2015年以来,PSL新增拨款总量约2.08万亿。

如果上述论证成立,则在除供给侧改革原因之外,可以比较合理的解释年初至今建材系普涨的原因。那么今年六月至今的两个月中,螺纹钢和聚丙烯、聚乙烯的相关性突然跳增到0.7、0.8以上又怎么去解释?笔者认为,需要从两个维度来看:第一,投机性需求增加,工业品之间联动性加强、金融属性更强,导致价格出现同涨同跌;第二,实际消费需求平稳,补库预期的形成带动价格修复,但是短期内超涨。

这里笔者不再详细讨论第一点,即金融属性的加强是如何导致基本面毫不相关的商品出现同涨同跌的现象。主要详细讨论第二点,即是否存在聚烯烃基本面的好转?以及真实的消费需求如何?

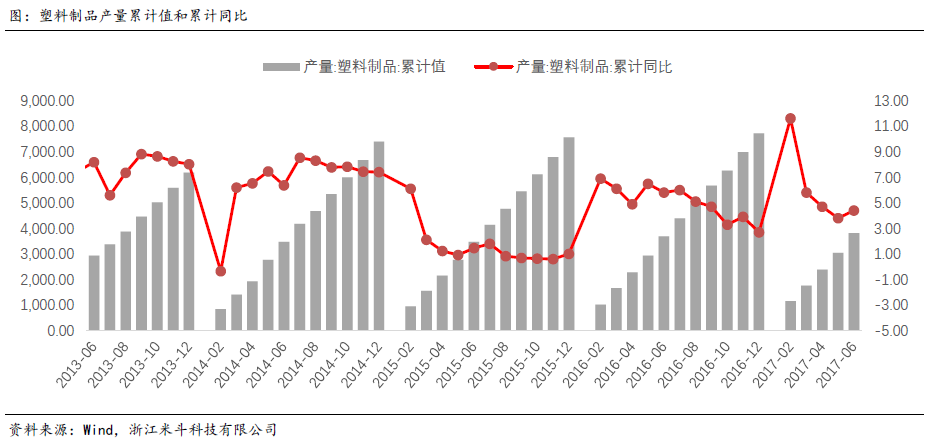

塑料制品产量持稳,或显示终端消费需求平稳。塑料制品产量的增加不能直接反应制品生产企业的原材料库存变化,这是因为,受下游终端需求好转,制品产出和原材料库存可能同时增加;同理,在制品企业去库存的时候,通过消耗现有的原材料库存来制作制成品,其塑料制品产出也可能是增加的。但是,塑料制品企业产出的增加必然是来自下游终端消费的需求,即订单的可持续性。从国家统计局给出的指标来看,2017年6月国内塑料制品产量约748.13万吨,环比增幅10.90%,同比增幅2.90%;1-6月累计3812.39万吨,累计同比增幅4.40%,仍旧维持在相对平稳的水平。那么,终端消费的需求具体如何?

年初至今,汽车制造业产出增速下滑,但零售表现相对乐观,主要表现为生产企业的累库存和经销商环节的去库存。从数据上来看,2017年1-6月汽车制造业主营业务收入累计同比增速录得12%,较年初1月的15.80%有所下滑。但是,2017年1-6月汽车制造业零售额却录得5.20%的增速,较年初1月的-1%增加了6.20%,出现较长足的增长。

将两者数据叠加来看,我们发现,汽车零售的增长和上游制造企业产出的下滑必然导致汽车制造业库存的去化;那么,汽车制造业的去库存到底发生在什么环节?从上图另一个指标来看,我们发现,2017年1-6汽车制造业产成品库存同比增速录得22.10%,较年初增长2.8%,显示汽车制造业中的上游生产企业库存出现累积。但是,当前下游汽车零售乐观,上游的库存累积一方面可能和中游经销商去库存后导致的上游被动累库有关;另一方面,上游在看到下游终端消费好转后,也可能存在主动补库的现象。但是,就整体而言,在汽车制造业整体去库存的进程下,上游生产企业维持累库;那么,唯一可能的去库存将发生在中游汽车经销商环节。这一现象从汽车制造业主营业务收入和零售额的变化也可以得出,两者走势的分离在今年出现了明显的收窄。

整体来看,当前汽车零售显示乐观,其终端消费必然有所好转。而汽车制造业的中间经销商持续去库,显示中间经销商的看空心态;而上游生产企业库存累库,有可能是主动补库也有可能是被动累库。那么,如果汽车下游终端消费在后期持续走强,则后市必然迎来汽车经销商的主动补库,进而引发上游工厂订单的走强,最终推升原材料价格抬升。

同样,我们注意到,家电行业也出现了终端零售的相对转好,而其产业链中上游却出现同时持续去库存的现象。上图中,笔者将空调、洗衣机、电冰箱等家电产品的产量和库存数据经过加权平均后,拟合出几大重要家电品种的产量和库存走势。我们发现,与汽车制造业不同的是,家电行业的上游生产企业和中游经销商均表现出去库存状态。从数据上看,2017年1-6月,家用电器和音像器材类零售额累计同比增速录得10.40%,较年初增长4.80%。同时,上游产量增速和产成品库存增速分别录得12.05%和22.73%,分别较年初下滑7.10%和2.13%。上述指标共同显示了家电行业的上游和中游经销商的去库存状态。那么,如果下游终端家电销售的增速可以继续维持稳定的增长,在家电行业中上游库存去化到一定程度后,必然会带动家电行业的再库存格局,这和汽车制造业的格局类似。

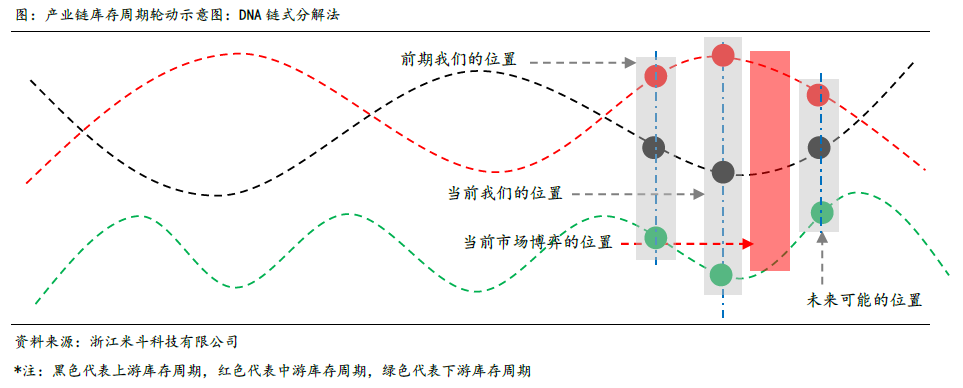

三、产业链上中下游库存轮动周期,我们当前处在什么阶段?

从今年六月至今,短短两个月内,黑色系在供给侧改革重提下出现了明显反弹,配合整体商品氛围的向好,能化系商品也出现了一定程度的反弹,且走势相对坚挺。笔者认为,这其中既有商品间联动共振的作用,导致投机性需求增加;也有聚烯烃产业链基本面低库存、且配合相关终端消费转好后,市场博弈终端再库存、需求预期乐观的因素。

笔者认为,不仅仅是大类资产间存在所谓的“美林时钟”轮动,在产业链上中下游之间,也存在产业链各环节间的库存周期轮动。具体来讲,当前产业链上游维持较低的显性库存,这是上游检修结束和中游被动累库的结果。同时,下游生产企业受到需求淡季影响,整体维持相对较低的原材料库存。更进一步的研究发现,与聚烯烃息息相关的家电、汽车行业的终端消费出现一定程度的好转,但是其产业链多数环节仍旧维持去库存的进程中。而中游受制于上下游被动的挤压,以及期货升水后出现无风险套利机会,套保商通过期货盘面将显性库存转化为隐性库存,进而累积了大量的库存在中游。在当前中游隐性库存高位的情况下,后期存在库存从中游向产业链上、下游转移的可能性。上图中,笔者标注的灰色阴影区间,正是当前产业链上中下游库存轮动周期所处的位置,以及后市可能到达的位置。那么,市场当前在博弈什么状态?笔者认为,市场也清晰的认识到聚烯烃产业上下游的低库存,同时,市场预期后市上下游补库后,原材料价格将进一步的上升,即上图中标注的红色阴影部分。换言之,如果后期终端消费依旧能维持相对平稳的增速,或将导致终端环节去库存至低位后的再库存,进而对上游原材料价格形成支撑。这就是产业链库存周期轮动的结果,笔者将之命名为“产业链库存轮动的DNA链式分解法”。这一产业链上中下游的库存周期轮动现象,在以往的合约中也屡次出现,最近的一次可以参考2016年年初,包括聚烯烃在内的工业品价格首先出现了反弹,而BOPP等终端生活资料的补库以及制品价格的反弹却出现在2016年第四季度,这既是产业链长鞭效应导致价格滞后传导的体现,也产业链弹性不同导致的周期轮动的结果。而造成这一切的根源在于,产业链中上游的库存周期和价格轮动非常一致,弹性很强,是属于生产资料;而下游终端的消费品和日常生活息息相关,属于生活资料,而生活资料的弹性较弱、粘性较强(因为现实中不可能发生的是:今天一瓶水两块钱,明天需求好了就卖二十块钱,这不合理),共同导致了下游周期的轮动相对较慢。

【版权与免责声明】

1.凡本网注明“来源:米斗网”的所有文字、图片、音视和视频文件,版权均为米斗网独家所有。如需转载请与0571-87661392联系。任何媒体、网站或个人转载使用时须注明来源“米斗网”,违反者本网将追究其法律责任。

2.米斗网所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。

3.米斗网所提供的信息,只供参考之用。本网站不保证信息的准确性、有效性、及时性和完整性。

4.如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

本文地址: www.midou888.com/news/info/id/855.html

关注米斗网,更有料!

关注米斗网,更有料!